Resources

コラム

コラム

落とし穴に注意!海外販売における消費税の考え方を総合解説

2022.09.30

越境EC市場の急成長や円安を受けて、海外市場へ向けた海外販売がますます活発化しています。

輸出取引とみなされる海外販売の場合、消費税が免除となり、後日過払い分の還付を受けることができます。今後も市場の広がりが見込まれる海外販売だからこそ、消費税の仕組みをしっかりと理解して、リスクを避けながら賢く対策しておきたいもの。

本記事では、海外販売に関わる消費税の基本や海外販売を始めたばかりの人がうっかり陥りがちな注意点まで、わかりやすく解説していきます。

また、2023年10月から導入されるインボイス制度との関係についても触れていきます。

日本における国内販売を行う場合には課税が原則となる消費税ですが、消費者が海外に所在する海外販売では「消費税が免除される取引」として認められるケースがあります。

これは外国で消費される物品には日本の消費税は課さないという考えに基づき、「輸出取引」とみなされるケースでは消費税が免除されるためです。

消費税が免除される輸出取引等には、主に下記の4つのケースが該当します。(後に解説する「課税事業者」の場合)

国内からの輸出として行われる資産の譲渡または貸付け

国内と国外との間の通信または郵便もしくは信書便

非居住者に対する役務の提供

非居住者に対する鉱業権、工業所有権、著作権、営業権等の無体財産権の譲渡または貸付け

上記に該当していても、一部免税の対象外となるケースもあります。

*詳しくは「国税庁ウェブサイト:No.6551 輸出取引の免税」をご参照ください。

それでは越境ECを通じた海外販売において、消費税の免除対象となる商品にはどんなものがあるのでしょうか?

大きく下記の3つに分類することができます。

1.国内からの輸出として行われる資産の譲渡または貸付け

一般的な物品の輸出販売が該当します

2.国内と国外との間の通信または郵便もしくは信書便

国際輸送、国際郵便、国際電話などが該当します

3.非居住者に対する役務の提供

電子書籍・音楽配信などのデジタルコンテンツやサービス販売などが該当します

このように、消費税の免除対象となるのは「海外販売」と聞いてすぐに思い浮かぶ物品の輸出取引だけではありません。国際輸送・国際郵便や、近年マーケットが拡大している電子書籍などのデジタルコンテンツの販売なども、原則として消費税の免除対象となります。(一部例外あり)

特に3.の「非居住者に対する役務の提供」においては、幅広いデジタルコンテンツやサービスが対象となっています。インターネット等を介して行われる、下記のような取引(対価を得るもの)が含まれます。

*近年の海外販売の増加に伴い消費税のルールも頻繁に改正されているため、税務署や税理士などを通じて常に最新情報を得るようにしてください。令和3年4月にも、消費税法が改正されています。(国税庁PDF:消費税法改正のお知らせ)

海外販売において、「消費税が免除される取引」として認められるためには一定の基準を満たさなければなりません。

課税のルールや仕組みは複雑で一言で説明することは難しいのですが、対象の取引が「国外取引」に該当するかが判断の第一歩となります。

国外取引であれば基本的には消費税は不課税となり、課税対象とはなりません。

国外取引かどうかの判定(内外判定)は、下記となります。

A_資産の譲渡または貸付けの場合(物品販売など)

物品の販売(=譲渡)が行われる時点において、その物品が所在していた場所が国外かどうかで判定します。つまり、「消費者が日本非居住者かどうか」などが基準となります。

B_役務の提供の場合(電子書籍などのデジタルコンテンツなど)

デジタルコンテンツやサービスの提供が行われた場所が、国内取引かどうかを判定します。つまり、「消費者(=サービスの提供を受ける者)の住所等が国外かどうか」が基準となります。

上記が原則となりますが、A. B. ともに、一部例外となる取引もあります。

判断に迷った時には、まずは「消費者の所在地や住所等が国外かどうか」を確認してみましょう。

海外販売において消費税の還付が適用されるのは、消費税の「課税事業者」であることが条件となります。

課税事業者とは「消費税を納付する義務がある法人や個人事業主のこと」を指します。すべての事業者が消費税課税事業者となるわけではなく、納税義務が免除される「免税事業者」も存在します。

消費税の還付を受けるためには、要件ごとに指定された届出書を、所轄の税務署へあらかじめ提出しておくことが必要です。

事業者が課税事業者となるためには特例などを含めるとざまざまな要件があるのですが、もっともポピュラーなケースを下記の4つにまとめました。

「消費税課税事業者届出書」を所轄する税務署へ提出します。

*「国税庁ウェブサイト:[手続名]消費税課税事業者届出手続(基準期間用)」などを参照してください。

課税売上高が1,000万円を超えていなくても、資本金が1,000万円以上の法人は、法人設立から2事業年度の間は課税対象者となります。

「消費税の新設法人に該当する旨の届出書」を所轄する税務署へ提出します。

*「国税庁ウェブサイト:[手続名]消費税の新設法人に該当する旨の届出手続」を参照してください。

課税売上高が1,000万円を超えていない、または設立間もないなど、上記 1) 2) の要件を満たしていなくても、希望すれば任意で課税事業者になることもできます。

「消費税課税事業者選択届出書」を所轄する税務署に提出します。

*「国税庁ウェブサイト:[手続名]消費税課税事業者選択届出手続」を参照してください。

もし、課税売上高が1,000万円を超えるなど、課税事業者としての要件を満たす事業者が税務署への届出を忘れていたらどうなるのでしょうか?

届出がなかった場合でも確定申告による課税売上高からの判定により、基本的には自動的に課税事業者になります。

しかし、提出期限までに「消費税課税事業者選択届出書」を提出していない場合は、消費税の還付は受けられなくなりますので注意が必要です。また、場合によっては所轄の税務署から届出漏れについて注意喚起がなされる場合もありますので、消費税の還付を考えているなら早めに届出を提出しておきましょう。

以上、課税事業者となるための要件や届出についてご紹介しましたが、上記に挙げた以外にも事業者の状況によってさまざまなケースが考えられます。

課税制度に関しては2023年のインボイス制度の導入を機に今後も多くの改正が見込まれるため、「国税庁ウェブサイト:消費税」などを参照して最新情報を取得したり、不明点がある場合は税務署や税理士などに相談するようにしてください。

海外販売における消費税の還付。前述の通り、輸出取引・国外取引に該当し、販売元が課税事業者であれば消費税が原則的に免税となります。

節税につながりメリットが多いようにも思えるこの仕組みにも、事前に理解し気をつけておきたいポイントがいくつかあります。

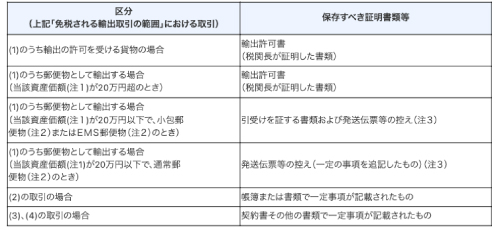

海外販売において消費税の免税を受けるためには、その取引が輸出取引等であることの証明が必要となります。

下記のチャートにある輸出取引等の区分に応じて、輸出許可書、輸出の事実を証明する書類などを準備します。こうした証明書類は、帳簿や書類とともに7年間保存する必要があります。

消費税の免税対象となる取引数が多い場合は、こうした事務手続きに膨大な時間を取られてしまいかねません。還付が見込める消費税額に見合った事務負担なのか、事前によく考えておく必要があります。

【免税される輸出取引の範囲】

課税事業者が次のような輸出取引等を行った場合は、消費税が免除されます。

(1)国内からの輸出として行われる資産の譲渡または貸付け

(2)国内と国外との間の通信または郵便もしくは信書便

(3)非居住者に対する鉱業権、工業所有権、著作権、営業権等の無体財産権の譲渡または貸付け

(4)非居住者に対する役務の提供

*「国税庁ウェブサイト:No.6551 輸出取引の免税」より抜粋

売上高がすべて消費税の課税対象であれば、計算も比較的シンプルです。「原則課税方式」というオーソドックスな方法で、「預かった消費税額-支払った消費税額=納付する消費税額」として導き出せば基本的には問題ありません。

しかし、売上を構成する取引のなかに消費税の免税対象となる取引が含まれていると、話が大きく変わります。

全体の売上高のうち、免税対象の取引による売上分を除いた、課税売上高に対する仕入高を算出しなければならなくなります。

たとえば、海外から輸入した、もしくは国内で仕入れた物品には消費税が課税されますが、海外へ輸出販売をした物品については、消費税は免除されます。このように、課税される取引と課税されない取引が混在するため、計算が非常に煩雑になってしまいます。

なお、このような負担を軽減するための特例として「簡易課税方式」があります。これは、基準期間の課税売上高が5,000万円以下の事業主に認められている計算方法です。計算の煩雑さに悩む場合は「簡易課税方式」を採用するという選択肢もありますが、この場合は消費税の還付が受けられないため注意が必要です。

*納税額に関しては、簡易課税方式や特例の適用など、どんな選択をするかによって納税額に大きな影響があります。また、決められた期日までに必要な届出を提出しておくことも必須となるので、課税情報や必要な手続きについては必ず最新情報を税務署や税理士等を通じて確認するようにしてください。

海外販売で生じた消費税の還付を受けるために必要な「課税事業者」としての届出。

実はこの届出にも注意点があり、「消費税が還付されるから」という安易な理由による課税事業者としての選択はおすすめできません。

なぜなら、一度課税事業者として税務署へ届出を行うと、その後2年間は免税事業者への変更が認められないからです。

「届出の翌年も課税事業者だと有利かどうか」「課税事業者として2年はやっていけるか」を、事前にしっかりと精査したうえで選択する必要があるでしょう。

2023年10月からインボイス制度が導入される予定です。これは主に仕入税額控除を受けるための新たな制度なのですが、事業者が課税事業者か免税事業者のどちらを選択しているかによって、今後の納税額が大きく変わる制度でもあります。

仕入税額控除とは、課税売上の消費税額から課税仕入れでかかった消費税額を差し引くこと、つまり預かった消費税から支払った消費税を控除することを指します。

このインボイス制度の導入により、国内仕入れなどの課税仕入れについては仕入税額控除ができないというケースも発生するため、特にこれまで免税事業者だった事業者に大きな影響があると言われています。

これまで課税売上高が1,000万円を超えずに免税事業者だった個人事業主でも、節税や取引先との関係維持のために任意で課税事業者に切り替える人も急増する見込みです。

消費税の免税や還付といった側面だけではなく、これから始まるインボイス制度との関係も踏まえて課税事業者になるかどうか賢く選択したいものです。

その他の注意点としては、消費税の還付を実際に受けるまでには時間がかかるということも忘れてはならないポイントです。

これまでにご紹介した「輸出取引としての証明」や「税額の計算」などの数々の事務手続きを経て、税務署に還付申請をした後しばらくしてから還付されます。

還付申請後すぐに消費税が還付されるわけではないので、事業者としての全体のキャッシュフローにも注意しておきましょう。

一般的に、消費税の還付申請をしてから還付金の支払いまでに1ヶ月〜1ヶ月半程度かかるといわれています。還付金を運転資金に充当することを考えている場合は、早めの申請がおすすめです。また、e-Tax(電子申告)を利用すれば、還付金の支払いまでの時間を短縮することができ、申請から約2週間ほどで還付を受けることができます。

2023年10月に予定されているインボイス制度の導入などもあり、消費税や制度に関する疑問を持つ事業者は増えています。

変化の多い時代を乗り切るためには、最新かつ正確な情報を常に把握しておくことが大切となります。

このような背景を受けて、国税庁では税についての相談窓口を開設しています。国税局の職員が税金に関する疑問に答えてくれる電話相談窓口(国税局電話相談センター)だけでなく、ホームページ上には24時間対応可能な税務相談用のチャットボットも設置されています。

こうした相談窓口は基本的には無料で利用できるので(通話料は除く)、生じた疑問はそのままにせずに、専門家に積極的に相談してみてはいかがでしょうか。

以上、海外販売における消費税の考え方や陥りがちな注意点などをご紹介しました。

節税につなげるための基本知識や消費税還付までの全体の流れなどがおわかりいただけたのではないかと思います。

国際情勢の変化や進む円安などで、国内販売だけに頼っていたのでは先行きが不安な時代です。上手にリスク管理をしながら海外販売にチャレンジしてみてはいかがでしょうか。

東南アジアを中心に世界14地域に進出しているShopeeなら、日本にいながら世界各地の市場に向けて海外販売を気軽に行うことができます。

Shopeeは、Apptopiaによる2021年世界ショッピングアプリランキングで総合ダウンロード数世界1位となった、世界有数の越境ECプラットフォームです。2021年度の調査では、アクティブセラー数は前年比で70%増加、注文数も61億回と前年比116.5%を記録しており、現在もっとも勢いのある越境ECプラットフォームのひとつと言えるでしょう。

成長を続ける海外市場にも目を向けることで、国内市場で感じる先行きの不安を新たな可能性や挑戦に転換することもできるでしょう。越境ECセラーとしての登録は簡単な4ステップで行うことができるので、ぜひ登録してみては。

この記事を書いた人

Natsuko Sakurai

2拠点生活フリーランス。ロンドン、オランダ、スペイン 3ヵ国での在住や現地企業での勤務経験があり、帰国後も海外ビジネスに関わり続けています。コロナ禍をきっかけに、海外にしかオフィスのない現地企業との国際リモートワークが始まったりと、たえず働き方は進化中。

タグ一覧